Kredi kartı borçları silinsin mi?

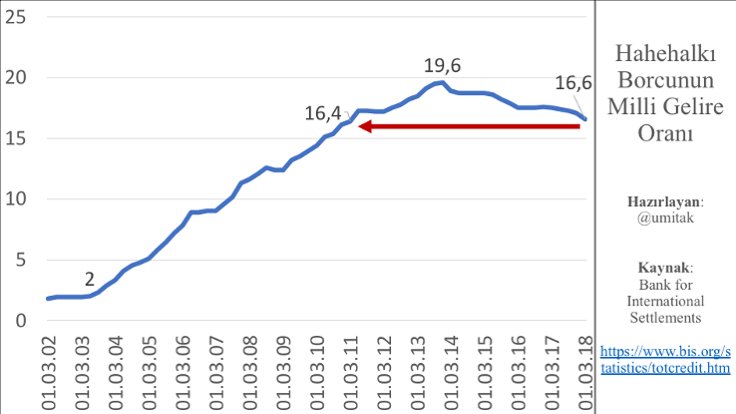

Altını çizmekte yarar var: Yapılan düzenleme borçlanmayı caydırıcı değil teşvik edici nitelikte. Bu uygulama ile bir yanıyla da, hanehalkı borcunun milli gelire oranındaki gerilemenin durdurulması hedefleniyor.

Bu haftaki grup toplantısında AKP Genel Başkanı ve Cumhurbaşkanı Recep Tayyip Erdoğan, kredi kartı borçlarının da yeniden yapılandırılacağını ilan etti, açıklama şu şekilde idi: “Ödeme güçlüğü yaşayan vatandaşlarımızın kredi kartı borçları tek bir çatı altında toplanacak. Vatandaşımız hangi bankaya kredi kartı borcu olursa olsun, ister 24 ay ister 60 ay vade ile Ziraat Bankası'ndan alacağı bu krediyle borcunu kapatacak”.

Erdoğan’ın açıklamasından sonra Ziraat Bankası, uygulamaya dair biraz daha geniş bilgi verdi. Buna göre kredi kartı borçlusuna 24 aya kadar aylık yüzde 1,10 ve 60 aya kadar aylık yüzde 1,20 faizle bireysel ihtiyaç kredisi kullandıracak. Yani kredi kartı borçları, ihtiyaç kredisine çevrilecek. Ayrıca banka tarafından yapılan açıklamadan, bu yeniden yapılandırma programının amacının kredi kartı borçlarının daha ödenebilir hale gelmesi olduğunu anlıyoruz.

Bu yazıda bir süredir devam eden borç yapılandırma zincirinin son halkası olan kredi kartı borçlarının yeniden yapılandırması kararını, 2000’li yıllarla birlikte başlayan bireysel borçlanmadaki hızlı artışa ve bu artışın yapısal sınırlarına işaret ederek ele alacağım.

YOKSULLARIN BORÇLAN(DIRIL)MASI

Geçtiğimiz yılki seçim öncesinde İYİ Parti’nin gündeme getirdiği, kredi kartı borçlarının bir kısmının silinmesi önerisini tartışırken aşağıdaki hususlara değinmiştim. Güncel tartışma için de anlamlı olacağı için hatırlatmak istedim.

Bir ekonomide uzunca bir süredir reel ücretler anlamlı bir şekilde artmıyorsa, yüksek işsizlik oranı yapısallaşmışsa ve özelleştirmeler nedeniyle kamu hizmetleri pahalılaşıyorsa, borçlanma kişisel bir tercih değil, bir zorunluluk haline gelmiş demektir. 2002 sonrasında AKP hükümetlerinin uyguladığı ekonomi politikaları sonucunda hanehalkı borçlandırılmıştır.

Bu borçlandırma, en yoksulları da içerecek şekilde gerçekleşmiştir. Örneğin Türkiye’de 2001-2011 yılı arasında geliri 1000 TL altında olan borçlu sayısı yaklaşık 10 kat artarak 4 milyona yaklaşmıştır. Türkiye’de hanehalkı borçlarının neredeyse üçte ikisi ise, geliri 5000 TL altında olanların üzerindedir. Yani küçük bir azınlığı çıkarırsak toplumun geniş kesimleri borçlu durumda.

En yoksulların da borçlanma ilişkisine dahil edilmesi, bu köşeyi takip edenlerin aşina olacağı gibi, AKP markalı neoliberal popülizmin kritik bileşenlerindendir. Bu anlamda borçlanma, sadece ekonomik bir ilişki değil, aynı zamanda bir sosyal kontrol ilişkisidir ve borcun siyasete tercüme edilebilir sonuçları vardır.

BAĞIMLI FİNANSALLAŞMANIN SINIRLARI

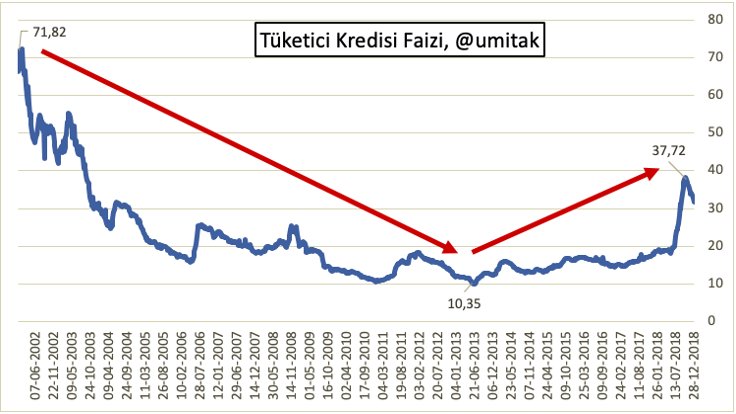

Aşağıdaki grafik, 2002 ile 2018 yılları arasında TL üzerinden açılan tüketici kredisi (ihtiyaç + taşıt + konut) faizini yüzde olarak gösteriyor. Daha önceki bir yazıda, 2001 sonrası süreci üç dönemde incelemeyi önermiştim. Buna göre 2001-2007 arasındaki yüksek (ancak hızla gerileyen) faiz ile ucuz döviz dönemi, ilk dönem idi. İkincini dönem 2008-2013 arasında, hem faizin düşük hem de dövizin ucuz olabildiği, istisnai bir süreç idi. Son dönem ise, 2013 sonrasına denk gelen, hem faizin hem de dövizin arttığı dönem idi. Tüketici kredilerine baktığımızda da bu dönemlendirmenin bir benzerini takip etmek mümkün. Ancak kolaylık olsun diye aşağıda 2002-2013 ile 2013 sonrası olarak iki döneme işaret ettim.

.

.

Tüketici kredisinin gelişmesi, finansallaşma sürecinin önemli bir bileşenidir. Bu konuyla ilgilenen okuyucu, Dr. Elif Karaçimen’in “Borç Kıskacında Emek” kitabına bakabilir. Düşük gelirli kesimlerin de finansal sisteme dahil edilmesini mümkün kılan ise, AKP hükümetlerinin uyguladığı IMF programı çerçevesindeki bankacılık reformu, enflasyon hedeflemesi sistemi ve 2000’li yıllarda uluslararası ekonomik konjonktürdeki gelişmeler idi.

.

.

Yukarıdaki grafikte hanehalkı borcunun milli gelire oranı var. Görüldüğü gibi, bu oran 2002 ile 2013 arasında dokuz kattan fazla artmış durumda. 2013 yılındaki dönüm noktasından sonra ise borçluluk oranı yavaşlamaya başlıyor ve 2018 ile birlikte geriliyor. Yukarıdaki veride en son 2018’in ilk iki çeyreği var. 2018-2019 krizinin etkilerinin görüleceği üçüncü ve dördüncü çeyrek verileri geldiğinde, borçluluk oranındaki gerilemenin daha da hızlandığını göreceğiz. Bu gelişme, bize Türkiye’deki finansallaşmanın yapısal sınırının onun bağımlı karakterinden kaynaklandığını gösteriyor. Türkiye ekonomisinin ithalata bağımlı olan ekonomik yapısı, finansallaşmanın Türkiye’de aldığı biçimi de belirliyor. Bağımlı finansallaşmanın sınırı faizin yükselmesi ile çiziliyor.

KREDİ KARTI BORÇLARININ YAPILANDIRILMASI

AKP’nin açıkladığı kredi kartı yapılandırması programını yukarıda kısaca özetlediğim çerçevede ele almak, süreci daha iyi anlayabilmemize yardımcı olabilir. En son açıklanan detaylara göre, kredi kartı borcunu ödeme zorluğu yaşaması nedeniyle takibe alınanlar, borç yapılandırmasından yararlanamayacak. Aksine, henüz ödeme güçlüğü çekmemiş kesimlerin yararlanması öngörülmüş. Bunun iki nedeni olabilir.

İlki, batık kredi oranı nispeten düşük. Bu tip bir borç yapılandırmasının, hele seçim öncesinde, daha kapsayıcı ve etkili olması isteniyorsa tüm kredi kartı borçlarını içermesi, iktidarın penceresinden daha rasyonel olabilir.

İkincisi de, kredi kartı borçlarının yapılandırılması, eşine az rastlanır bir kredi çöküşü yaşandığı bir süreçte, kredinin yeniden canlandırılması, yani yeni bir kredi döngüsü yaratarak krizden çıkış için bir önlem olarak düşünülüyor.

İSTİKAMET FİNANSAL DERİNLEŞME

Altını çizmekte yarar var: Yapılan düzenleme borçlanmayı caydırıcı değil teşvik edici nitelikte. Bu uygulama ile bir yanıyla da, yukarıda işaret ettiğim hanehalkı borcunun milli gelire oranındaki gerilemenin durdurulması hedefleniyor.

Bu bağlamda, yapılan düzenleme bir yandan seçim öncesinde iktidara bir propaganda malzemesi verirken, diğer yandan da ekonominin genel doğrultusunun finansal derinleşmeden sapmadığını, yani istikametin halen toplumun daha fazla borçlan(dırıl)ması olduğunu gösteriyor.

BORÇLARIN SİLİNMESİ GÜNDEME GELİR Mİ?

İlan edilen uygulamada borçların silinmesi gündemde değil. Ancak gündemde olsaydı dahi, "borç silme", ancak neoliberal makro ekonomik modelin dışına çıkmanın, çalışanların gelirlerini artırıcı ve onları kurumsal ve siyasal olarak güçlendirici bir programın parçası ise anlamlı olabilirdi.

Aksi takdirde, ekonomik yapı, gelir dağılımı ve çalışma koşulları değişmediği sürece, borçluların borçlarının silinmesinin iki etkisi olabilir. Borçları silindiği için insanlar yeniden ve daha çok borçlanabilir; bankalar, borçların silinmesi nedeniyle “takipteki alacaklar” kaleminden kaynaklanan yükten kurtulmuş olur.

Son olarak, bu tip uygulamalara karşı muhalefetin "kaynak nerede?" argümanı yerine, "insanların yeniden bu şekilde borçlandırılmaması için ne öneriyorsunuz" sorusu etrafında kurulmasının daha anlamlı olacağını düşünüyorum.

Ümit Akçay Kimdir?

Doç. Dr. Ümit Akçay, 2017 yılından bu yana Berlin Ekonomi ve Hukuk Okulu’nda (Berlin School of Economics and Law) ders vermektedir. Daha önce İstanbul Bilgi Üniversitesi, ODTÜ, Atılım Üniversitesi, New York Üniversitesi ve Ordu Üniversitesi’nde çalışmıştır. Akçay, Finansallaşma, Borç Krizi ve Çöküş: Küresel Kapitalizmin Geleceği (Ankara: Notabene, 2016) kitabının ortak yazarı; Para, Banka, Devlet: Merkez Bankası Bağımsızlaşmasının Ekonomi Politiği (İstanbul: SAV, 2009) ile Kapitalizmi Planlamak: Türkiye’de Planlamanın ve Devlet Planlama Teşkilatının Dönüşümü (İstanbul: SAV, 2007) kitaplarının yazarıdır. Akçay, güncel olarak, yeni otoriterliğin ekonomi politiği, büyüme modellerinin ekonomi politiği, merkez bankacılığı ve finansallaşma konularıyla ilgilenmektedir.

2024 ve sonrası: İktidar bloğu, AKP ve muhalefet 18 Nisan 2024

Merkez Bankası, sınıf mücadelesinin merkezinde 11 Nisan 2024

2023 ve 2024 seçimleri karşılaştırması: Halkın kemerini sıkan kaybetti 04 Nisan 2024

Faiz artışları neyin göstergesi? 28 Mart 2024 YAZARIN TÜM YAZILARI