İvme Finansman Paketi: Yoksuldan al zengine ver

Ucuz hisse senetleri (düşük endeksli borsa), gelişmiş ülkelerden çok daha yüksek mevduat faizleri ve vergi kolaylıkları ile yabancı yatırımcı için cazibe merkezi olmayı sürdürüyoruz. Tek umudumuz biz krizden çıkana kadar dünyanın resesyonda kalması.

Görkem Güven*

Durgunluk dönemlerinde kamunun piyasayı fonlaması Keynes’ten bu yana süregelen bir uygulamadır. 2008 krizi ile mücadele ederken, Amerikan Hazinesi'nin 8 trilyon dolara varan satın almalarla piyasayı fonlaması (IAG, Lehman Brothers ve Bear Sterns örnekleri) bu yöntem konusunda diğer ulusları da yüreklendirdi. Onanmış bir yöntem olarak gelişmekte olan ülkelerin de başvurabileceği bir araç halini aldı. Fakat o dönem iki husus çok tartışıldı. Birincisi Amerikan Dolar’ı gibi tüm dünyada geçerli bir para biriminin dahi küresel anlamda değer kaybedeceği endişesi; ikincisi krizin sorumlularının kriz mağdurları olan gelir vergisi mükellefleri tarafından sübvanse edilmesi. Daha basit bir dille, iş adamlarının refahının işçilerin maaşlarından kesilen vergilerle sürdürülmesi.

Yaşadığımız son krizle birlikte, tüm ekonomi araçlarını (birbirleriyle çelişmelerine rağmen) “ya tutarsa” umuduyla kullanmaya devam ediyoruz. Bunlardan biri de ekonomi yönetiminin son müjdesi olan “İvme Finansman Paketi”. Ağustos ayı itibariyle Halkbank, Vakıfbank ve Ziraat Bankası ortaklığıyla yürütülen İvme Finansman Paketi kapsamında, 11 bin 500 firmaya 5,2 milyar TL kredi limiti tahsis edilirken, 1,7 milyar TL kredi kullandırıldı. Kredi kanallarının açılması yalnızca kamu bankaları tarafından değil özel bankalar tarafından da desteklenmeye devam ediyor. Mart ayı itibariyle başlayan kredi kullanımındaki kullanıcı bazlı artış Eylül 2019 rakamları açıklandığında bakiyede de artışa işaret edecektir. Peki likidite zorluklarının olduğu bir atmosferde bankalar nasıl kredi dağıtabiliyorlar?

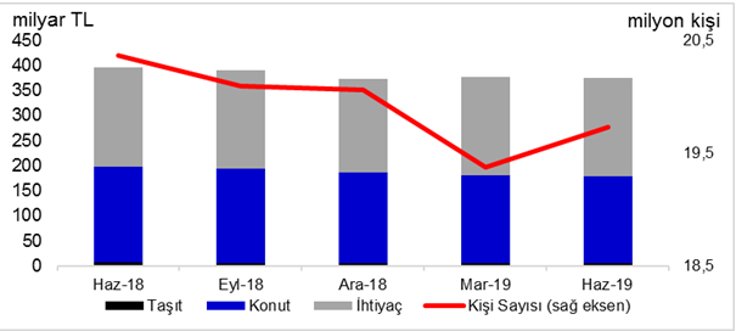

Tablo 1: Çeyrekler itibariyle kullandırılan kredi miktarı bakiyesi ve kullanıcı sayısı

Tablo 1: Çeyrekler itibariyle kullandırılan kredi miktarı bakiyesi ve kullanıcı sayısı

Kaynak: TBB Tüketici Kredileri Haziran 2019 Raporu

Özel bankalar muhabir bankaları aracılığı ile yurtdışından solo ya da konsolide bir şekilde kredi kullanabiliyor. Fonlama maliyetinin çok düşük olduğu bir dönemde olduğumuz için şanslıyız. Avrupa ve Amerika'daki relatif parasal genişlemeler sayesinde TL değer kaybı çok şiddetli yaşanmıyor. Özel bankalar yurtiçi mevduat faizlerini de düşürerek bilanço risklerini yönetebiliyorlar. Fakat onlar açısından da işler göründüğü kadar kolay değil. Verilen kredilerin ne kadarının “sub-prime” yani düşük kredi notlu olduğunu bilemiyoruz. Aslında bunu kredilerin geri ödemesi tamamlanıncaya kadar kendileri de bilmiyor olacaklar. Fakat eğer kullandırılan krediler kriz sırasında su almaya başlamış gemileri yüzdürmek için kullanılacaksa, ekonomi yönetiminin direktifleri doğrultusunda bankacılık sektörü darbe alacak demektir.

Kamu bankaları penceresinden bakacak olursak cevaplanması gereken daha önemli bir soru ile karşılaşırız. Mevduat miktarlarının düştüğü bir dönemde, kamu bankaları hangi kaynağı iş dünyasına kullandırtmakta? Kamuoyuna yansıyan iki bilgi mevcut elimizde. Bunlardan ilki kamu fonlarından (işsizlik-emeklilik-sigorta ve tasarruf fonları) bankalara aktarımlar yapılmakta olduğu bilgisi. Özellikle de ücretli çalışan sınıfın yükümlülüklerinin arttırılması, zorunlu birikim ve emeklilik uygulanmalarına sokulmaları, içi boşaltılan kasaların yeniden doldurulma çabası mıdır? İkinci bilinen gerçek Varlık Fonu'nun kullanılıyor olması. Halkbank hisselerinin yüzde 51’inin, Ziraat Bankası hisselerinin ise tamamının devredildiği fon sayesinde, bu bankalarda özkaynak artırımları yapılmıştır. Böylece kamu bankalarının sermaye yeterlilik oranları yüzde 13’ten yüzde 16’ya çıkarılmıştır. (Bknz. TBB 2019 Bankacılık İstatikleri) TWF’den yapılan aktarım olmadığı durumda İvme Finansman Paketi ile kamu bankalarının sermaye yeterlilik oranları yüzde 11’e düşecekti. Gelişmiş ülkelerde de kamu kaynakları ile kamu bankalarının fonlanması makul karşılanabilir, fakat bu durum yalnızca kamusal projelerin finansmanı için kullanılan bir yöntemdir. Kamu kaynaklarının özel sektörü fonlaması Birleşik Devletlerde dahi hazine hisseleri satın alarak gerçekleştirilmiştir, doğrudan kredi temini olarak değil. Şimdilik küresel durgunluğa doğru giden bir dünyada yaşadığımız için şanslıyız. Ucuz hisse senetleri (düşük endeksli borsa), gelişmiş ülkelerden çok daha yüksek mevduat faizleri ve vergi kolaylıkları ile yabancı yatırımcı için cazibe merkezi olmayı sürdürüyoruz. Tek umudumuz biz krizden çıkana kadar dünyanın resesyonda kalması.

*Finansal Analist ve Fon Yönetim Uzmanı