Bir garip ekonomik buhran hikayesi (7): Uçuruma doğru!

Türkiye’nin içinde bulunduğu ekonomik durumu krizden buhrana dönüştürebilecek üç temel faktör bulunuyor. Kamu harcamalarında kemer sıkma politikasının uygulanması (IMF programı ile veya IMF’siz fark etmez), küresel iktisadi durgunluğa ve finansal istikrarsızlığa girilmesi (üzerinde etki gücümüz yok) ve toplumsal memnuniyetsizliğin sosyal patlamalara dönüşmesi (iç savaş mümkün değil) sürecin buhrana evrilmesine neden olabilecek üç ana faktör.

Mustafa Murat Kubilay*

Türkiye’nin içinde bulunduğu ekonomik kriz; iktidarın inkâr etmeyi bıraktığı ve artık toplum genelinde kabul görmüş bir gerçek. Hükümetin bugüne kadar uyguladığı politikaların etkisinin sınırlı kalması krizden çıkışın pek kolay olmayacağını gösteriyor. Çareyi IMF’de arayanlar bu reçetenin krizi toplumsallaştırarak orta ve dar gelir gruplarının doğrudan zarar görmesine neden olacağını göz ardı ediyor. Küresel ekonomik görünüm ve finansal risk iştahı da Türkiye’nin işini kolaylaştırabilecek durumda değil. Haliyle ufukta gözüken ekonomik krizden öte bir buhran. Peki ekonomik buhran nedir ve Türkiye’nin krizinin buhrana dönüşmesi hangi koşullar altında olur?

Şu anda okumakta olduğunuz yazı dizisinin ilk 3 bölümü Ocak 2017’de yayınlanmıştı. Krizin patlama tarihi beklentisinde acele edildiği ve gerekli ön koşulların tamamlanmadığı görüşünü belirtmiş; ancak köprüden önceki son çıkışın kaçırıldığını ve haliyle yıkıcı bir krize 2018’de gireceğimizi anlatmıştık. Mart 2018 tarihli dördüncü yazıda ise krizin 2018’de başlayacağını yinelemiş boyutunun daha önce yaşanmamış derecede olabileceğini dile getirmiştik. Yakın zamanda Mart 2019’da yayınlanan beşinci ve altıncı yazılarda ise sırasıyla krizden hızlı bir çıkışın mümkün olmadığını ve IMF’yi kurtarıcı olarak görmenin hatalı olacağını vurgulamıştık. Bu yazı ise serinin son parçası; konumuz krizin derinleşerek ve uzayarak bir buhrana dönüşme durumu.

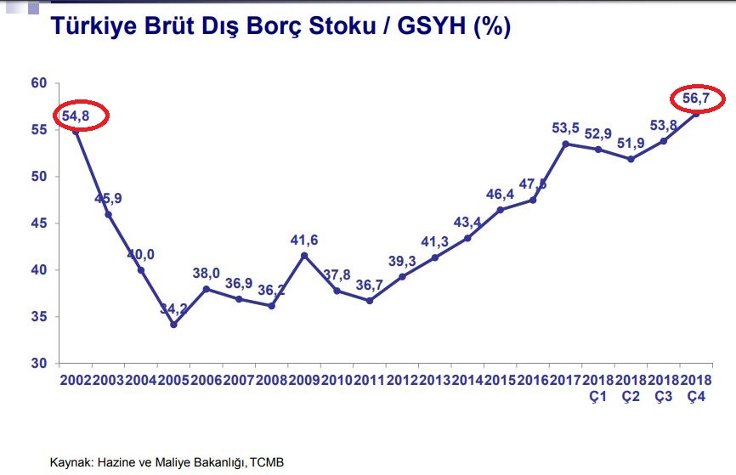

Peki neden bu derece kötümseriz? Son dönemde ekonomik geleceğe ilişkin sürekli olumsuz yazılar gördüğünüzü düşünerek felaket senaryolarından sıkılmış olabilirsiniz. Fakat tek bir grafik sizi ikna etmeye büyük ölçüde yetecektir.

Aşağıdaki grafik Merkez Bankası, merkezi yönetim, yerel yönetimler, tüm kamu iştirakleri, ticari bankalar, tüm özel sektör girişimleri, zengini ve fakiriyle tüm vatandaşları içeren; yani bütün Türkiye’nin döviz cinsi brüt dış borcunun GSYH’ye oranını gösteriyor. 2018’de krize henüz girmemize rağmen borçluluk yüzde 56,7 oranıyla 2002 yılındakinden (yüzde 54,8) bile kötü. Üstelik 2008 ve 2016 yıllarında iki kez GSYH’ye güncelleme yaparak ekonomiyi bir gecede yüzde 50 büyüttük; bu ayarlama olmasaydı gerçek oran yüzde 85 olurdu. Net borç oranının (yüzde 35,8) da 2002 seviyesine (yüzde 37,4) neredeyse geldiğini ekleyeyim; başka bir ifadeyle bu borca (445 milyar dolar) karşılık elimizdeki döviz varlıkların miktarı (165 milyar dolar) mütevazı. Ayrıca küresel finansal koşulların kötüleştiği bir dönemdeyiz ve haliyle borcu borçla döndürmek gittikçe zorlaşıyor. Böyle bir tabloyu gördükten sonra ekonomi/finans alanıyla ilgili olun ya da olmayın; sizce Türkiye için eşi benzeri görülmemiş bir kriz beklemek felaket tellallığı olur mu? Bu sorunun yanıtını vicdanınıza bırakıyorum ve moralleri bozacak olsa da bizi bekleyen kötü hikâyeyi anlatmaya devam ediyorum.

.

.

Öncelikle ekonomik buhranı (bunalım veya depresyon) tanımlamaya çalışalım. Ekonomik buhran, üst üste krizlerin birbirini takip ettiği; ekonomik daralmadan öte işsizlik ve enflasyon gibi diğer göstergelerde de ciddi bozulmaların gözlemlendiği ve nihayetinde sosyal patlamalar ile siyasi istikrarsızlıkların yaşandığı bir dönem olarak ifade edilebilir. 1929’da ABD’de başlayan ve etkileri 1939’a kadar görülen Büyük Buhran iktisat öğrenimi esnasında en çok kullanılan örnektir. Son dönemde bu tip bir ekonomik buhrana 2008 itibarıyla Yunanistan girdi ve aradan geçen yaklaşık 11 yıla rağmen kalıcı ekonomik istikrar oluşturulamadı.

Türkiye böyle bir sürece en son 1994 yılında girmiş, 2001 yılında anca çıkabilmiş; bu süre boyunca 1994, 1999 ve 2001 yıllarını küçülmeyle kapatmıştı. Ara yıllardaki büyümeler genişleyici para ve maliye politikalarıyla sağlanmıştı. Bu tip büyümelerin sürekliliği iktisaden sağlanamadığı için nihayetinde 2001 Şubat ayında Türkiye havlu atmıştı. Toplumsal olayların başlaması ve siyasi istikrarsızlığın sürmesi neticesinde 2002 yılı genel seçimlerinde iktidardaki üç parti ile (DSP, MHP ve ANAP) meclisteki iki muhalefet partisinin (DYP ve FP) tamamı baraj altı kalmış; bir önceki dönemde mecliste bulunmayan iki parti mecliste iktidar (AKP) ve ana muhalefet (CHP) olarak temsile hak kazanmışlardı.

Türkiye’nin önceki buhran deneyimi bu konunun hassasiyetinin anlaşılması için fazlasıyla yeterli çünkü böyle bir sürecin sonunda siyasi değişim kaçınılmaz. Buhran içerisinde geçecek uzun yıllar neticesinde ekonomik gelişmeler hiç olmadığı kadar toplum sosyolojisine etkide bulunuyor ve buhrandan nihayetinde çıkabildiğinizde birçok açıdan (iyi veya kötü) yenilenmiş bir ülke haline geliyorsunuz.

Türkiye’nin içinde bulunduğu ekonomik durumu krizden buhrana dönüştürebilecek üç temel faktör bulunuyor. Kamu harcamalarında kemer sıkma politikasının uygulanması (IMF programı ile veya IMF’siz fark etmez), küresel iktisadi durgunluğa ve finansal istikrarsızlığa girilmesi (üzerinde etki gücümüz yok) ve toplumsal memnuniyetsizliğin sosyal patlamalara dönüşmesi (iç savaş mümkün değil) sürecin buhrana evrilmesine neden olabilecek üç ana faktör.

Mevcut ekonomik durumumuzu kamu kaynaklarının savurganlığına bağlamak oldukça yaygın ve bu bir ölçüde doğru. Ancak sorunun temelinin özel sektörün net 196 milyar dolarlık dış borcu olduğunu düşündüğümüzde hükümetin israf ekonomisini ilk plana koymamamız gerektiğini rahatlıkla görebiliyoruz. Haliyle kemer sıkma politikası dendiğinde israfın önleneceği yanılgısına kapılmamak gerek. Bu konu bu yazı serisinin bir önceki bölümünde uzunca izah edildiği için bu ilk faktörü burada tekrar etmeyeceğiz. Kemer sıkma önlemlerinin beklendiği gibi Cumhurbaşkanlığı’na ait israf harcamalardan veya imam hatip ile Diyanet gibi ideolojik tercihlerden değil; düşük ve orta gelir grubuna yapılan istihdam destekleri ve sosyal hizmetlerden kesilerek yapılacağını bilmek gerek.

Öyleyse bir sonraki etken olan küresel ekonomik görünüm ve finansal risk iştahına değinelim. 2018 yıl sonu itibarıyla küresel piyasalarda önemli bir çalkantı yaşandı. Bu çalkantının temelinde 2019 veya en geç 2020’de küresel ekonomik bir durgunluğa girileceği endişesi yatıyor. Bu konuda kesin konuşmak için henüz erken ancak sıkıntılı durumu hızlı bir politika değişimiyle üstü kapalı bir şekilde itiraf eden ABD Merkez Bankası (Fed) olunca beklentilerin ciddiyeti artıyor. Fed 2013’ten beri ABD ekonomisinin yeter düzeyde canlandığını düşünerek genişleyici para politikasını adım adım sona erdiriyordu. Derken Ocak 2019’da bu konuda ciddi bir geri adım atarak; faiz artırımlarında ve bilanço büyüklüğünü küçültmede sabırlı olacağını dile getirdi. Mart 2019 toplantısı ile birlikte mevcut sıkılaşma politikasını üstü kapalı bir şekilde askıya aldığını ilan etti. Öyle gözüküyor ki Fed yöneticileri küresel ekonomilerdeki (Avrupa ve Uzakdoğu) güç kaybının tahmin edilenin ötesinde olduğunu öngörüyorlar.

Daha açık bir ifadeyle 2007’de başlayan küresel finansal krizin etkisinden kalıcı olarak çıkılamadığı itiraf edilmiş oluyor. Üstelik bu sefer özellikle gelişmiş ülkelerde kamu borçluluk oranının had safhada olması ve parasal genişlemenin tarihte eşi benzeri görülmemiş (negatif faiz oranları) bir boyuta gelmesinden ötürü sırasıyla maliye ve para politikalarında pek fazla hareket alanlarının bulunmadığını unutmamak gerek.

Bu kısımda kısaca (yalnızca birkaç görsel ve kısa yorumla) dünya ekonomisini etkileme gücüne sahip olan birkaç ülkenin şu andaki durumunu gözden geçirelim ve risk iştahına ilişkin gözlemleri belirtelim.

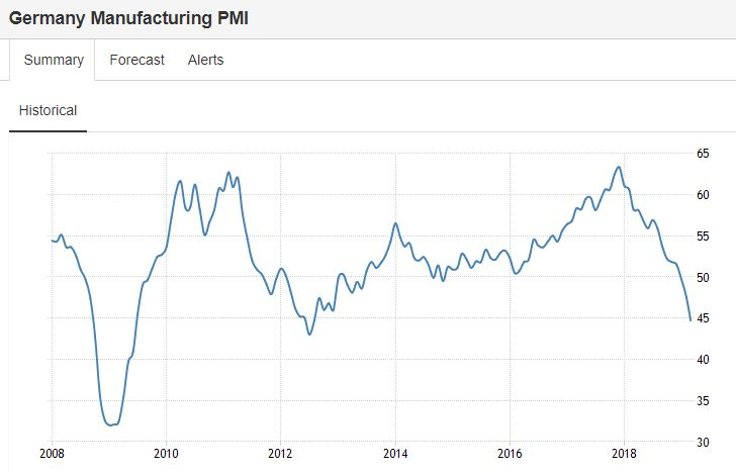

Avrupa ekonomisinin bel kemiğini oluşturan Almanya ile başlayalım. Yüksek teknoloji ürünü imalat sanayine dayalı Almanya ekonomisinde bir öncü gösterge olan imalat PMI verisinin sert bir düşüş yaşadığı rahatça görülüyor. Bu verinin 50’nin altında kaldığında beklenen sonuç birkaç ay içerisinde ekonomik durgunluğun başlama ihtimalinin hayli yüksek olduğudur.

.

.

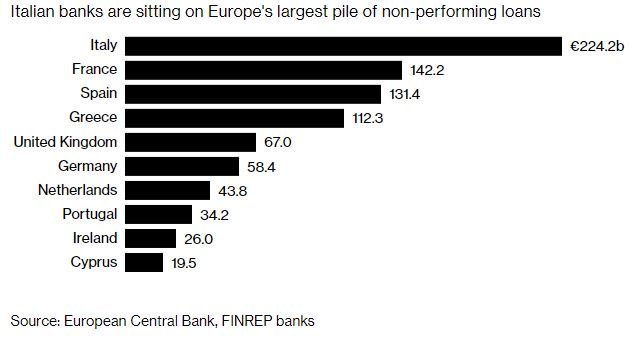

Bölge ekonomisinin en zayıf karnı ise İtalyan bankalarının batık kredileri. İtalya’nın 224 milyar avroluk batık banka kredisi, kıtadaki yaşanacak ilk durgunluğun tüm Avrupa’ya sıçramasına neden olabilir. İspanya ve özellikle Fransa’da da hem imalat hem de hizmetler sektöründe keskin bir zayıflama bulunuyor. Britanya’nın da Brexit belirsizliği içerisinde kavrulduğu ve iş dünyasının güvenini kaybettiğini söylemek iddialı olmaz.

.

.

Avrupa’dan sonra dünya imalat sanayinin yeni merkezi Uzakdoğu’ya uzanalım. Japonya 1990’lardan beri içinden çıkamadığı durgunluğu yaşamaya devam ederken Güney Kore’de de ekonomik soğuma sinyalleri bulunuyor.

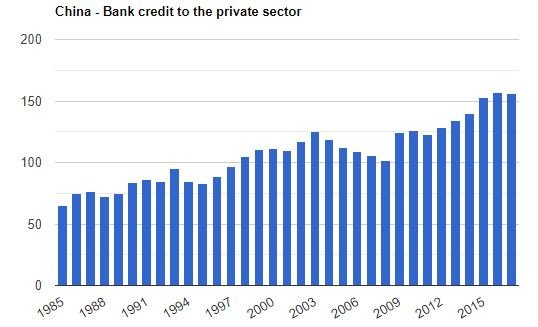

Asıl şaşırtıcı olansa 1990’lı yıllardan itibaren eşi benzeri az görülmüş ve süreklilik içeren bir büyüme oranına sahip Çin’in zorlanmaya başlaması. 2014 sonrasında Çin’deki büyümenin Türkiye’dekine benzer biçimde kalite kaybına uğradığı veya daha teknik bir dille kamu bankalarının pompaladığı özel sektör kredilerine gün geçtikçe dayandığı aşikâr. Aşağıdaki görselde bu durum görülebilir; bununla birlikte Çin’deki ivme kaybını ani bir çöküşten öte dünya ekonomisi büyümesine yaptığı katkının azalması şeklinde görmek gerek. Elbette ABD-Çin arasında gerçekleşen ticaret görüşmelerinin olası etkilerini (her koşul Çin için olumsuz olacaktır) göz ardı etmemek gerekiyor. Çin’in tüm ihracatının yüzde 19’unun ABD’ye olduğunu söyleyelim.

.

.

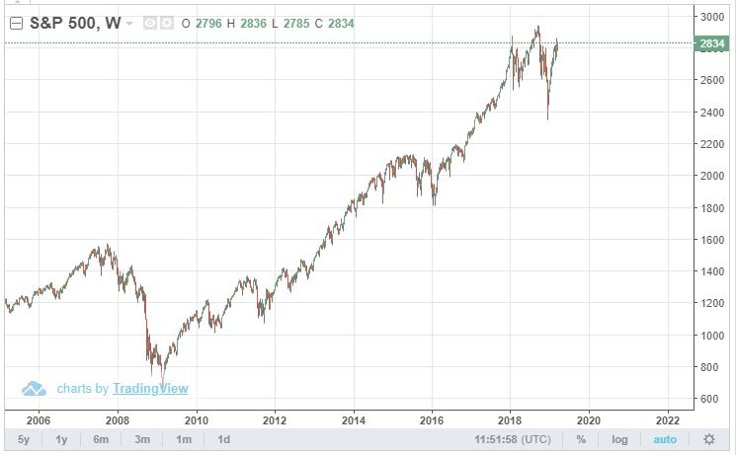

Son olarak dünya ekonomisinin hâlâ merkezi konumunda olan ABD’ye bakalım. ABD ekonomisinde bir ivme kaybı olduğu çok konuşulan bir konu, fakat bu durumu gösteren çok önemli bir veri henüz yok. ABD’ye ilişkin risk faktörleri ekonomik aktivite yerine daha çok başta hisse senedi endeksi olmak üzere varlık fiyatlarında balonların oluştuğu beklentisiyle ilgili. Aşağıda ülkenin ana hisse senedi endeksi olan S&P 500 grafiği bulunuyor. Bu endeksin ani bir kırılma ile uzun soluklu yükselişinin düşüşe dönebileceği göz önünde tutulmalı. Böyle bir durumda eş anlı diğer ülke piyasalarında da benzer sert düşüşleri beklemek gerek. Not düşelim: İmalat sanayinde lider artık Çin olsa da finans alanındaki lider hala açık ara ABD ve ABD öksürürse dünya hasta oluyor (özellikle Türkiye).

.

.

Avrupa, Asya ve Amerika kıtalarına ilişkin ekonomilerdeki yavaşlama belirtileri, bu bölgelerdeki şişmiş kredi hacimleriyle tahvil ve hisse senedi piyasalarındaki olası balonlar; söz konusu ülkelerin merkez bankalarını kara kara düşündürüyor. Fakat biz şimdi Türkiye’ye dönelim ve yaşanan bu gelişmelerin ülkemize olası yansımalarına değinelim.

2018’de Türkiye ekonomisi küçülse de ihracat GSYH’yi destekleyen taraf oldu. Yaşanan kur patlamalarına rağmen reel sektörün güven kaybını sınırlayan da ihracatımızın yüzde 50’sini yaptığımız AB’nin geçmiş yıldaki güçlü talebi idi. Yukarıda belirtilen senaryolar dahilinde ekonomik durgunluğa girmeye en yakın olan bölge AB; haliyle Türkiye’nin büyümesinin mevcut konumdaki en önemli destekleyicisi ihracat hacmimiz ciddi risk altında.

Bu işin bir de finansal tarafını göz önünde bulundurmak gerek. 2007 sonrasında küresel finansal kriz yaşandığında bunun sonucu parasal genişleme olmuş ve Türkiye gibi birçok yükselen piyasa ülkesine büyük fon akışları yaşanmıştı. Bu durumun arkasında da finansal piyasalardaki risk iştahının açık olması etkiliydi. Bir noktanın altını çizmek gerek; uluslararası portföy yatırımlarında daha etkili olan çekim gücü değil itiş gücüdür. Öncelikle bunu açıklayalım.

Örneğin başarıyla yönetilen bir ülke ekonomisine sahipseniz ve küresel risk iştahı kapalıysa; bu başarınızın ödülünü ülkenize doğru fon akışlarıyla alamazsınız. İşin enteresan tarafıysa kötü bir ekonomik yönetime sahipseniz ve küresel risk iştahı yüksekse; bu başarısızlığa rağmen ülkenize önemli düzeyde uluslararası portföy yatırımı gelir. Bu nedenle yalnızca küresel ekonomiler değil aynı zamanda küresel finansal risk iştahı da çok önemlidir. Özellikle Türkiye gibi dış borç yükünün altına girmiş bir ülke için belki de en can alıcı kısımdır. Türkiye’de her ne kadar Mayıs 2013 ile başlayan finansal çalkantılar hatalı bir biçimde Gezi Direnişine bağlansa da esas neden ABD Merkez Bankası Başkanı Bernanke’nin ima ettiği büyük politika değişimidir. Haliyle de benzer çalkantılar Gezi Direnişi'nin bulunmadığı Hindistan, Endonezya, Brezilya ve Güney Afrika gibi ülkelerde de gerçekleşmiştir.

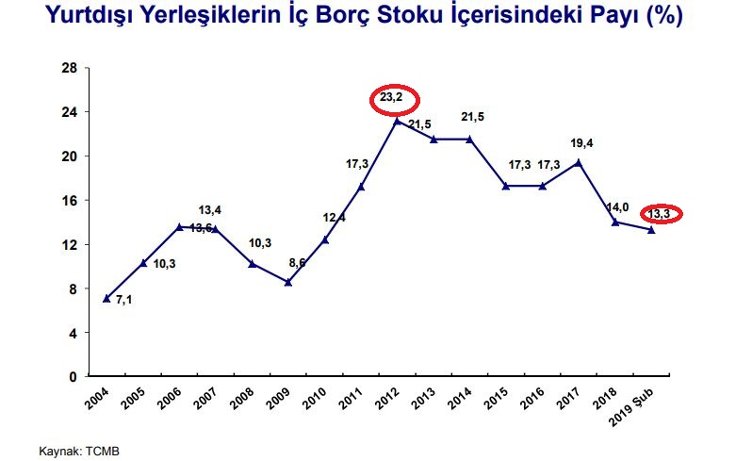

Yanıtlamamız gereken soru şu: Küresel ekonomiler yeni bir durgunluğa girerse, yeni bir parasal genişleme sonucu Türkiye’ye döviz akışı artar mı? Elbette bu soruyu şimdiden kesin bir şekilde yanıtlamak zor; fakat aşağıdaki grafikte görebileceğiniz yedi yıllık trend bu konuda ipucu veriyor. Bu görselde yabancı yatırımcıların Türkiye’nin iç borcunun ne kadarını finanse ettikleri gösteriliyor. 2012’deki tarihi zirvesinden bugüne yüzde 10’luk kararlı ve güçlü düşüş trendi rahatlıkla görülüyor. Üstelik Mart 2019’da yaşadığımız yabancı yatırımcıları swap limitlerini düşürerek zor durumda bırakan hükümet politikasından sonra Türkiye’nin kredibilitesi iyice düştü. Bu nedenle parasal genişleme yaşansa ve paranın itme gücü olsa da Türkiye’nin bu durumdan nemalanamaması oldukça yüksek bir ihtimal.

.

.

Özetle yurt dışında küresel ekonomik görünüm olumsuz ve uluslararası bir durgunluğun yaşanması gayet olası. Bu durumun finansal piyasalarda risk iştahını artırıp Türkiye’ye nefes aldıracağını beklemek ise Türkiye’nin yabancı yatırımcıların ilgi alanından çıktığı bir ortamda inandırıcı değil.

Bir önceki yazıda ister IMF’li isterse IMF’siz olsun kemer sıkma programının yabancı yatırımcılar tarafından Türkiye’nin borcunun iflas etmeyip döndürülebilmesi için şart koyulacağını; hükümetin de buna uymak zorunda kalacağını belirtmiştik. Bu yazıda ise küresel ekonomik ve finansal görünümün gittikçe kötüleşerek Türkiye’nin ihracatını ve Türkiye’ye olan yatırımları olumsuz etkileyeceğini ekledik. Türkiye’nin içinde bulunduğu krizi buhrana dönüştürecek üçüncü etken ise krizin derinleşmesi ve uzaması neticesinde toplum genelindeki memnuniyetsizliğin sosyal patlamalara dönüşmesi.

İlk olarak bu duruma neden olacak krizin insanı boyutuna değinelim; sonrasında da vatandaşlarımızın tepki gösterme olasılığı üzerine konuşalım. Bu yazı dizisinin beşinci bölümünde işsiz sayısının 4,3 milyon ile Cumhuriyet tarihinin en yüksek değerine ulaştığını belirtmiştik. Ek olarak gıda ve alkolsüz içecek fiyatlarının son 16 yılda beş katına çıktığını göstermiştik. Durumun vatandaşlara yansıması öyle kötüydü ki tanzim satış gibi olağanüstü yöntemler kullanılmak zorunda kalındı. Ayrıca 2019 yılı için işe yeni alınan asgari ücretli personelinin ilk üç maaşı ve 11 aylık SGK prim ödemesi devlet tarafından üstlenildi. Mevcut durum bu; peki 2020?

IMF’li veya IMF’siz bir kemer sıkma programı uygulandığında hem kamu personelinin hem de asgari ücretlinin bir sonraki yıldaki maaş zammının enflasyonun altında bırakılacağını öngörmek zor değil. Temel ihtiyaç malzemelerindeki tanzim satışlar devam edemeyecek ve istihdam artırıcı devlet destekleri sona erecek. Kamuya ait eğitim, sağlık ve sosyal hizmetler gibi alanlardaki bütçe kesintilerini hesaba katmamız lazım. İşsiz olmanın anlık değil bir süreç olduğunu; kısıtlı tasarruflar tükendikçe ve zorunlu borçlanmalar başladıkça birçok işsiz ve ailesinin temel tüketimden mahrum kalacağını ekleyelim. İş gücüne son yıllarda her yıl 500 ila 900 bin yeni gencin dahil olduğunu ve böyle bir ortamda iş bulmanın zorlaşacağını da unutmayalım. Son olarak kötüleşen ekonomi ile amir/ memur ve patron/ çalışan ilişkisinin de gerileceğini söylemek zor olmaz. İşte bu ahval ve şerait içerisinde toplumsal memnuniyetsizlik sosyal patlamaya dönüşür mü?

Bu yazıyı okuyan birçok kişi kendisinin ya da kendisinin değilse bile toplumun apolitikliğine kanaat getirdiğini söyleyebiliriz. 2001’deki yazar kasa atma eylemi gibi barışçıl bir protestonun yapılamayacağı yaygın bir kanı. Gezi Direnişi ve OHAL sürecinde artan güvenlikçi anlayış ve insan hakları ihlallerinin de normalleşmesi cabası. Üstelik yandaş medyadan ötürü toplumun bir kısmının gerçeklere erişemediği de ortada.

Bir tarafta işsizlik ve enflasyon; diğer tarafta apolitiklik ve hükümet korkusu. Peki ya Türkiye bu iki tarafın neresinde? Türkiye Tanzimat’tan bugüne aydınlanma yoluna girmiş, Atatürk devrimleri ile büyük mesafe kat etmiş ve kesintilere rağmen 70 yıldır göreli demokratik seçim yapan bir ülke. 1980 sonrası neoliberal ideoloji ve 2002 sonrası AKP etkisi bu ilerlemeleri belirli ölçüye götürse de bütünüyle yok edemiyor. Yani her şeye rağmen Türkiye’de demokrasi bir Ortadoğu ülkesi veya dağılmış SSCB cumhuriyetlerinin çok ötesinde. Tüm devlet olanaklarını kullanan, medyayı kontrol eden, toplumsal hayatta tarikatlar yoluyla etkin ve bir şekilde iş dünyasının desteğini almış olan hükümet seçimlerde hâlâ yüzde 50 artı 1 oy alabilmek için uğraşıyor. Seçimlerin hiç düzenlenmeyeceği veya bütünüyle hileli olacağına ilişkin karamsar tablolar Türkiye gerçekleriyle kesinlikle uyuşmuyor (31 Mart 2019 yerel seçimleri). Unutmayalım ki yurt dışında desteğe sahip ve ülke genelinde tam kontrolü elinde tutan 12 Eylül darbecileri bile ülkeyi nihayetinde demokrasiye teslim etmek durumunda kaldılar. Mevcut hükümet kurabileceği çıkarcı koalisyonların sonuna yaklaşmış, uluslararası desteği azalmış ve yarattığı kutuplaştırmanın faydasından öte zararını görmeye başlayacağı bir döneme girmiş durumda. İşte böyle bir dönemde gittikçe şiddeti artan ve süresi uzayan toplumsal memnuniyetsizliğin sosyal patlamalara dönüşmesi ihtimali yüksek.

Bu tip olaylar hak aramak açısından demokratik ve olumlu olsa da iktisadi aktiviteye etkisi siyasi istikrarsızlık yaratması neticesinde doğal olarak olumsuz oluyor. Bu nedenle Türkiye’de yaşanacak bir sosyal patlama ülkeyi krizden çıkaracak yeni bir oluşumun önünü açsa da dış finansmana muhtaç hale getirilmiş bir ülkenin ekonomik istikrarı yakalamasını geciktiriyor.

Özetle; Türkiye’nin içine girdiği krizden hükümetin elindeki olağan ve olağanüstü politika araçlarının sınırlı sayı ve etkide kalmasından ötürü hızlı bir şekilde çıkması mümkün değil. Uygulanacak kemer sıkma programları, küresel ekonomilerdeki durgunluk ve sosyal patlamaların yaşanması bu uzun krizi bir buhrana dönüştürmesi kesinlikle mümkün. Önümüzdeki yıllarda ekonominin bazı aylar biraz iyi bazı aylarsa biraz kötü gidebileceğini ama toplamda birikimli olarak sade vatandaş için hep kötü durumda kalacağını ekleyelim. Üzücü olan ise böyle bir senaryo halinde Türkiye’nin yaşanacak buhranı geride bırakmasının 6-10 yıl kadar süre alacağıdır.

Sevgili okurlar,

Türkiye’nin içerisine girdiği krizi ele alan yedinci ve son yazıyı tamamlamış oldum. Tespitte bulunmak kolay, çözüm önerilerinde bulunmak ise zordur. Bana düşense olanı tasvir etmek ve sorumluları ifşa etmekten ötedir. Bu yazı dizisinin devamı niteliğinde içine düştüğümüz sosyal, siyasi ve ekonomik sorunların çözümünü esas alan başka yazılar da olacak. Durumumuzun çok ağırlaşacak olması nedeniyle çözüm önerileri çağına kıyasla Atatürk devrimlerinde olduğu gibi çok radikal olmak zorunda. Her birinin ayakları yere basan ve her daim adaleti esas alan önerileri bugün duysanız gerçekçi bulmayacaksınız. Bu nedenle detaylı çözüm önerilerini içeren yazılarım normal koşullar altında 2020 yılı başlarında yayınlanacak. Önümüzdeki bir yılda kurtuluşun birkaç yapısal reformla gerçekleşemeyeceğine siz de kanaat getirdiğinizde ve benzer radikal önlemler yurt dışında da sıklıkla dile getirilip yeni normal olarak görülmeye başlandığında; birbirimizi daha iyi anlayacağız.

Önümüzdeki beş yılın çok gergin, sonrasındaki beş yılınsa çok yorgun ama nihayetindeki yılların beklenmedik bir şekilde huzur ve refahla geçeceğine inanan bir kişi olarak son sözüm şu: Her koşul altında umut etmeye devam etmek…

*Uluslararası finans uzmanı